L'historique des taux immobiliers en 2022

15 ans

20 ans

25 ans

15 ans

20 ans

25 ans

Sommaire

L’avis de Pretto sur les taux actuels en avril

« La légère hausse des taux ce mois-ci ne doit pas masquer le fait que certaines banques restent dans une logique d’acquisition de nouveaux clients. Résultat : on observe des écarts importants entre les profils et entre les établissements, les Français peuvent en bénéficier, nous leur recommandons plus que jamais de comparer et de négocier". »

Envie de connaître l’évolution de votre taux personnalisé ? Faites la simulation et abonnez-vous à notre alerte taux !

Retrouvez l’historique des taux de crédit en 2022 avec nos articles.

Les taux immobiliers en janvier 2022

Et nous voilà en 2022 ! S'il y a eu des changements, d'autres sont immortels. Notre analyse des taux immobiliers fait partie de cette dernière catégorie. Quelles tendances pour ce mois de janvier ? Et qu'attendre pour la suite de l'année ?

Alors que 2021 s'est achevée avec un record de transactions immobilières (près d'1,2 million), les taux immobiliers affichent une certaine stabilité pour janvier. Si les ménages devraient continuer d’accéder à la propriété, la hausse continue des prix immobiliers pourrait cependant impacter de nombreux projets.

C'est un point sur lequel nous insistons : 2021 a été l'année de tous les records, aussi bien pour les taux immobiliers, que pour le marché qui approche les 1,2 million de transactions.

En effet, avant de présenter les taux immobiliers de janvier 2022, nous tenions à revenir rapidement sur l'année 2021 :

- les taux immobiliers ont franchi de nouveaux paliers historiques. Selon les analyses du Datalab Pretto, leur baisse a bénéficié à tous les ménages, baisse qu’il s’élève à environ 25%. L'écart entre les meilleurs profils et les profils modestes s'est même réduit de 0,05 points entre le T1 2021 et le T4 2020 (0,27 points à 0,22 points).

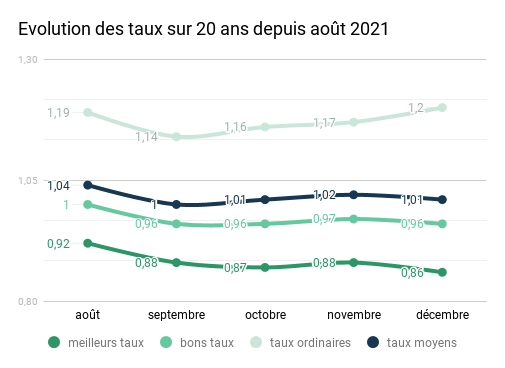

Taux sur 20 ans

- Ces taux bas ont soutenu une forte demande d'immobilier de la part des Français, pour qui le logement a gagné en importance depuis le début de la crise sanitaire. Ainsi, le nombre de transactions approche les 1,2 million, nouveau record. Quant à la production de crédit, elle est de 25% supérieure à celle de 2020 (170 milliards hors renégociations au T3 2021 vs 136 milliards au T3 2020). C’est +21% par rapport au T3 2019.

- L’allégement des critères du HCSF, fin 2020, a permis le retour des ménages modestes sur le marché immobilier. Ce sont eux qui ont bénéficié le plus du passage du taux d'endettement à 35% : 20 % des profils de moins de 40 000 € sont entre 33 % et 35 % de taux d’endettement.

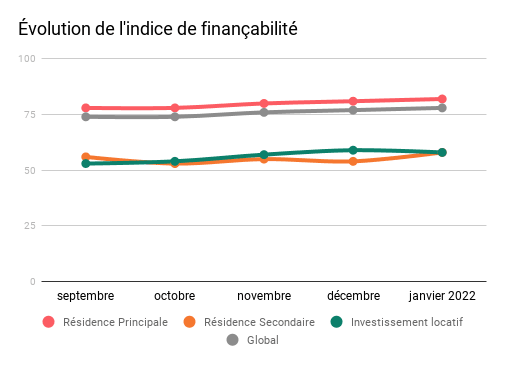

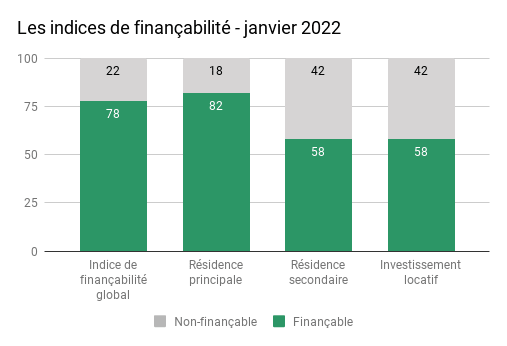

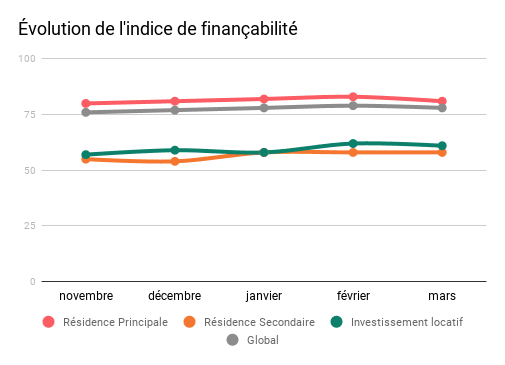

- Une amélioration du pouvoir d'achat qui se constate sur l'indice de finançabilité : tous les projets connaissent une hausse entre 7 et 10 points.

| Type de projet | Finançabilité 2020 | Finançabilité 2021 |

|---|---|---|

| Résidence principale | 73 | 80 |

| Investissement locatif | 47 | 55 |

| Résidence secondaire | 45 | 55 |

Le choix de la stabilité

Venons-en à aujourd'hui. Les banques ont, globalement, opté pour une stabilité des taux immobiliers; 3 banques sur 6 ont décidé de maintenir leurs taux et 2 autres de les abaisser.

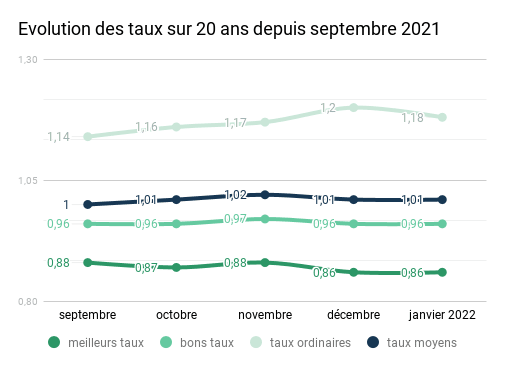

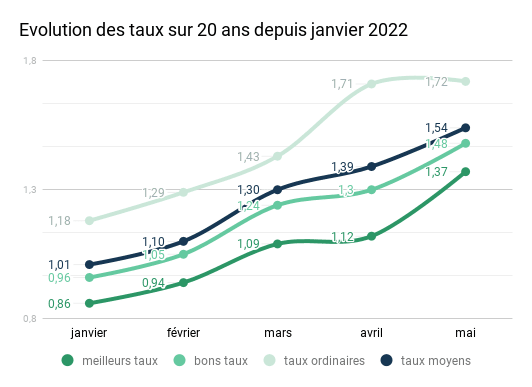

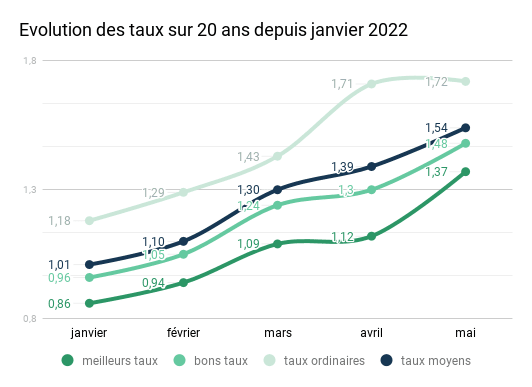

Ainsi, selon nos premières estimations pour janvier 2022, les taux moyens sont de 0,88%, 1,01% et 1,19% sur 15, 20 et 25 ans. Pour les meilleurs profils, les conditions restent globalement sous les 1% (0,71% sur 15 ans ; 0,85% sur 20 ans et 1,01% sur 25 ans).

Outre ces taux qui restent proches de niveaux historiques constatés en 2021, le taux d’usure est en très légère hausse : +0,01% sur les durées inférieures à 20 ans, et une stabilité sur 20 ans et plus.

“Cette stabilité des taux est une bonne nouvelle pour les emprunteurs, qui pourront continuer de profiter de conditions avantageuses.”

| Taux en janvier 2022 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,07% | 0,83% | 0,71% |

| sur 20 ans | 1,20 % | 0,96% | 0,85% |

| sur 25 ans | 1,39 % | 1,14% | 1,01% |

Estimation par tranche de revenus

Premières perspectives pour 2022

“Les banques conservent une marge de manœuvre de 20%, mais le passage à des règles contraignantes aura un impact, en particulier en régions."

Les banques construisent leurs objectifs de production 2022 sur la base de la production 2021, la concurrence va être très intense. Par ailleurs, les liquidités sont très abondantes sur le marché et dans les bilans des banques, une situation globalement positive pour les taux, de nature à contrebalancer les risques de hausse liés à l’inflation.

Cependant, même avec des taux qui resteraient à des niveaux très bas, l’augmentation continue des prix devient un réel frein à l’accession. “Le financement du logement continue d’être puissant en France, mais les prix des logements vont être un sujet majeur de l’année, marquée par l’élection présidentielle : prix dans l’ancien, mais aussi prix de la construction en forte hausse, et la pression constante du volet énergétique sur le budget des ménages (factures d’énergie et pression sur la rénovation énergétique).

Les taux immobiliers en février 2022

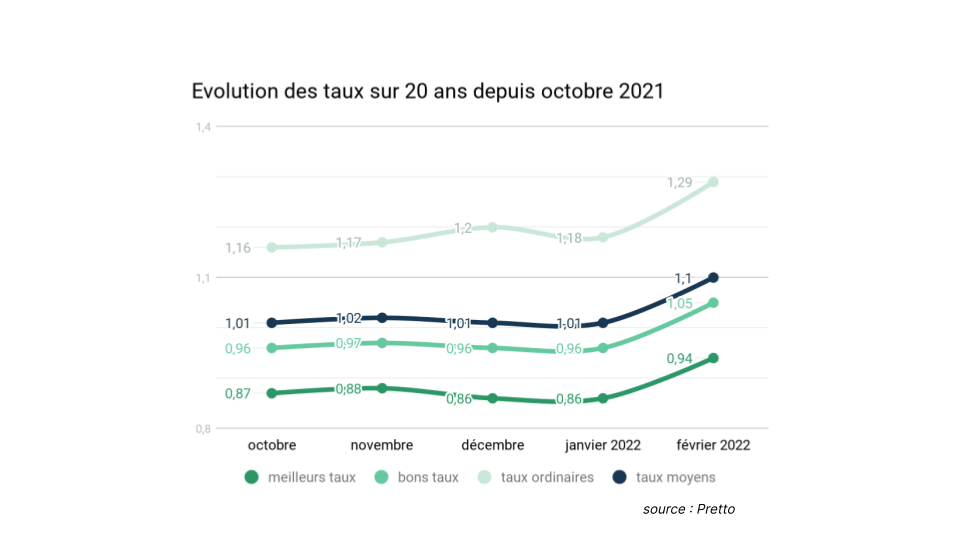

Les taux immobiliers continuent de s’éloigner des niveaux historiquement bas. Cette hausse n’est pas surprenante au vue de l’inflation actuelle.

+0,1% : c’est la hausse qu’indiquent nos premières estimations de taux par rapport au mois de janvier dernier.

Plus précisément, selon les premières grilles des banques reçues, les taux moyens sont estimés à 1% sur 15 ans, 1,12% sur 20 ans et 1,28% sur 25 ans. Pour les meilleurs profils, les conditions d'emprunt restent favorables malgré la hausse : 0,85% sur 15 ans, 0,98% sur 20 ans et 1,11% sur 25 ans.

| Taux en février 2022 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,18 % | 0,95% | 0,85% |

| sur 20 ans | 1,29 % | 1,08% | 0,98% |

| sur 25 ans | 1,48 % | 1,23% | 1,11% |

Estimation par tranche de revenus

Cette hausse intervient alors que, depuis le début de l’année, le taux des OAT (Obligations Assimilables du Trésor) est en hausse constante (aujourd’hui supérieur à 0,4%) afin de faire face au contexte inflationniste (2,9% d’inflation sur un an en janvier 2022 selon l’INSEE).

Pour les banques, l’équilibre est difficile à préserver : elles sont dans l’obligation de s’aligner et donc d’augmenter leurs taux pour préserver leurs marges. Toutefois, les taux immobiliers demeurent largement inférieurs à l'inflation, ce qui est une bonne nouvelle pour les emprunteurs : ils continuent de bénéficier de conditions favorables.

HCSF : des banques plus flexibles sur les critères, mais aux possibilités limitées

Les efforts des banques ne sont pas marginaux, mais ne peuvent résoudre toutes les situations. Les primo-accédants en manque d’apport et les investisseurs locatifs restent les plus touchés par le resserrement des conditions d’octroi.

La hausse des prix immobiliers et le taux d’usure complexifient la tâche des banques, dont les solutions sont limitées.

En savoir plus sur le calcul de sa capacité d’emprunt

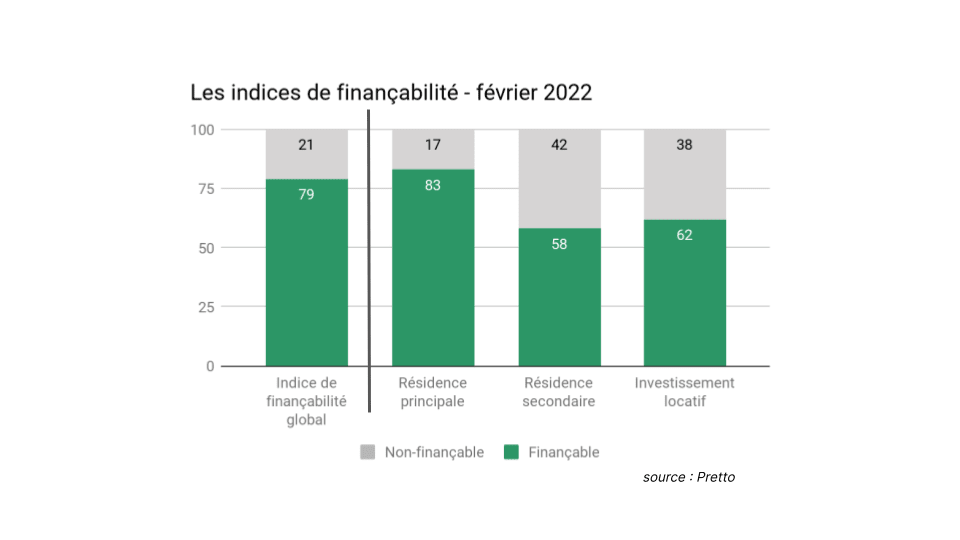

Le financement des projets immobiliers reste très favorable en janvier

Le début d’année reste tout de même favorable aux emprunteurs ! Les conditions de financement sont en hausse en janvier sur l’ensemble des projets : +1 point. Toutefois, les investisseurs locatifs sont particulièrement touchés par l’application stricte des conditions d’octroi, leur finançabilité recule d’1 point.

Les taux immobiliers en mars 2022

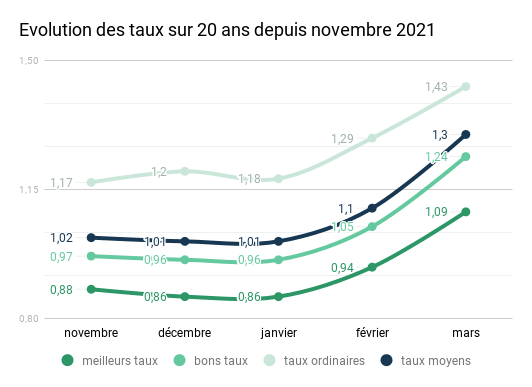

Avec la hausse de l’inflation conjuguée à celle de l’OAT 10 ans, difficile pour les banques de ne pas répercuter la situation sur les taux immobiliers. Ces derniers sont de nouveau en hausse de 0,1% et pourraient encore augmenter au cours du mois de mars.

Selon les premières grilles des banques reçues, les taux immobiliers moyens sont évalués à 1,12% sur 15 ans, 1,24% sur 20 ans et 1,40% sur 25 ans. Pour les meilleurs profils, les conditions d'emprunt restent plutôt favorables malgré la hausse : 0,96% sur 15 ans, 1,09% sur 20 ans et 1,22% sur 25 ans. Et la hausse des taux immobiliers pourrait bien atteindre +0,2% en mars, d’après nos estimations.

Une hausse qui reste modérée

Les banques vont mécaniquement répercuter la hausse sur les taux immobiliers, même si elle n’est, pour le moment, que partiellement reflétée puisque les taux de marché augmentent plus vite que les taux immobiliers. C’est le reflet de leurs objectifs élevés et du fort niveau de liquidités disponibles.

| Taux en mars 2022 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,31% | 1,08% | 0,96% |

| sur 20 ans | 1,42% | 1,21% | 1,09% |

| sur 25 ans | 1,60% | 1,35% | 1,22% |

Estimations par tranche de revenus

Le taux d’usure, le véritable frein pour les emprunteurs

On le voit, l’impact de la hausse des taux reste à la marge. La véritable problématique en mars est celle posée par le taux d’usure - 2,41% pour les prêts de 20 ans et plus - qui pourrait concerner certains d’entre vous.

Le taux d’usure correspond au taux maximum légal que les banques sont autorisées à pratiquer lorsqu'elles accordent un crédit. Il inclut les intérêts, les frais mais aussi l’assurance. Il est fixé à la fin de chaque trimestre pour le trimestre suivant par la Banque de France.

En effet, la remontée des taux ne sera prise en compte dans le calcul du taux d’usure qu’au prochain trimestre, pouvant dès lors provoquer un effet ciseau (caractérisé par la hausse des taux immobiliers d’un côté et la baisse du taux d’usure de l’autre), qui pénaliserait avant tout les plus fragiles et les acheteurs au-delà de 45 ans.

Une finançabilité en hausse en février

Malgré cette hausse progressive des taux immobiliers, les conditions de financement sont en hausse d’un point en février (hormis sur les résidences secondaires). Preuve que la hausse des taux a un impact limité. En particulier, la finançabilité des investisseurs locatifs augmente de 4 points, conséquence des banques qui intègrent un peu plus les revenus locatifs.

Les taux immobiliers en avril 2022

Les taux immobiliers enregistrent une hausse de 0,2%, conséquence directe de l'accélération de l’inflation. Malgré cette poussée, le pouvoir d’achat immobilier des emprunteurs est peu impacté et les taux sont loin d’égaler l’inflation. Le contexte inquiète cependant les ménages et le marché immobilier enregistre ses premiers signes de ralentissement.

Pas de panique, les conditions d’emprunt restent favorables

| Taux en avril 2022 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,53% | 1,29% | 1,18% |

| sur 20 ans | 1,62% | 1,40% | 1,29% |

| sur 25 ans | 1,77% | 1,54% | 1,44% |

Estimations par tranche de revenus

Le taux de l’OAT 10 ans - principal indicateur des taux immobiliers - a dépassé la barre des 1% : les banques sont donc forcées de suivre le mouvement à la hausse.

Mais on vous rassure, cette poussée a un impact limité sur votre pouvoir d’achat immobilier : les taux restent largement inférieurs à l’inflation, qui a atteint 4,5% en mars 2022 selon l’Insee. Si l’on revient huit ans en arrière, à OAT identique, les taux sur 20 ans atteignaient 2,42% (vs 1,44% actuellement).

Pour vous éclairer, voici un exemple de l’impact réel de la hausse des taux immobiliers : pour un couple empruntant 250 000€ sur 20 ans avec des revenus mensuels de 4 000€. La mensualité de leur crédit augmenterait de 48€ en avril.

| Estimation des taux moyens sur 20 ans | Mensualités hors assurance | Coût du crédit | Taux d'endettement | TAEG | |

|---|---|---|---|---|---|

| Janvier 2022 | 1,01% | 1 151€ | 26 240€ | 29% | 1,84% |

| Avril 2022 | 1,44% | 1 199€ | 37 760€ | 30% | 2,25% |

| Différence | / | +48€ (+576€ par an) | +11 520€ | / | +0,41% |

Un taux d’usure qui menace la faisabilité des projets

Si les augmentations se poursuivent ce trimestre avec la même rapidité que ces derniers mois, les taux immobiliers se rapprocheront fortement du taux d’usure, ce qui exclura de facto de nombreux ménages. Les établissements bancaires pourraient donc choisir de juguler la hausse, mais cela se ferait au détriment de leur marge et pourrait les mettre dans des situations difficiles, si leurs taux de refinancement continuaient à augmenter.

Vers un marché immobilier au ralenti ?

Les ménages s’inquiètent face à l’accélération de l’inflation en raison de la guerre en Ukraine qui entraine les prix de l’énergie à la hausse. Le moral des ménages enregistre en effet, selon l’Insee, une baisse de 16 points, en particulier en ce qui concerne leur situation financière. Le marché immobilier n’y échappe pas :

Les perspectives d’inflation et le conflit russo-ukrainien poussent les emprunteurs à rester prudents et pour certains à mettre leurs projets en pause. Leur épargne est également mobilisée pour payer les factures, et non sur un investissement.

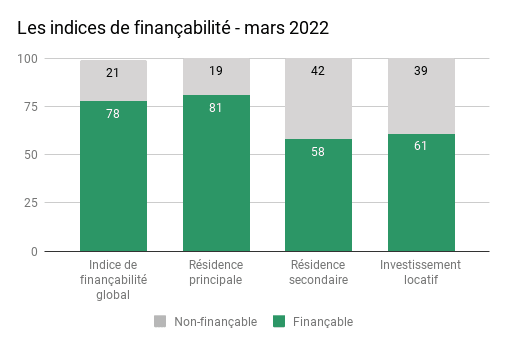

Dans ce cas de figure, combiné à la hausse des taux depuis février, les conditions de financement de mars sont en baisse d’un point (hormis sur les résidences secondaires). La finançabilité des résidences principales est particulièrement touchée, avec un recul de 2 points. Ces éléments sont de nature à faire craindre un ralentissement du marché, causé par l’incertitude sur l’évolution de l’économie dans les prochains mois.

Les taux immobiliers en mai 2022

La hausse des taux immobiliers se poursuit et atteint 0,1% au mois de juin. Cette situation pèse à la fois sur les banques dont les marges sont fortement réduites, mais aussi sur de nombreux emprunteurs dont les opportunités de financement se réduisent.

Les difficultés des banques déteignent sur l’accès des emprunteurs au crédit immobilier

Depuis le début de l’année, les taux ont ainsi bondi de… 0,6% !

| Taux en juin 2022 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,70% | 1,42% | 1,29% |

| sur 20 ans | 1,79% | 1,53% | 1,42% |

| sur 25 ans | 1,98% | 1,60% | 1,54% |

Estimations par tranche de revenus

Certaines banques limitent la hausse des taux pour préserver les profils les plus impactés par les seuils de l’usure, mais l’exercice devient très compliqué : deux grands établissements bancaires viennent de décider de ne plus accepter aucun dossier à cause de cet obstacle réglementaire.

Pour un couple gagnant 4 000€ nets mensuels pour une mensualité de 1 150€ :

- En janvier 2022, la capacité d’emprunt était de 250 000€ sur 20 ans à 1%

- En juin 2022, le taux moyen sur 20 ans est de 1,60% et la capacité d’emprunt de 236 000€. Soit un recul de 6%.

Mise en application de la loi Lemoine sur l’assurance emprunteur: quels changements sont à prévoir ?

Poussée par la volonté de faciliter l’accès à l’assurance emprunteur aux personnes malades, la loi Lemoine, votée le 17 février dernier, est entrée en vigueur le 1er juin.

On vous rappelle les mesures adoptées :

- La suppression du questionnaire médical pour les prêts d'un montant assuré inférieur à 200 000 euros par personne et dont l'échéance de remboursement est prévue avant le 60ème anniversaire de l'assuré ;

- Le raccourcissement du délai du droit à l’oubli de 10 à 5 ans pour les emprunteurs ayant eu un cancer ou l’hépatite C ;

- La résiliation de l’assurance possible à tout moment pour les nouveaux contrats pour l’instant.

Pour aller plus loin : Retrouvez plus d'informations sur la Loi Lemoine

Pour aller plus loin : Retrouvez plus d'informations sur la Loi LemoineL’objectif officiel est de donner plus de droits aux personnes ayant des problèmes de santé. Mais même si ces derniers voient l’accès à la propriété se simplifier, les assureurs éprouvent encore des difficultés à appliquer ces mesures.

Avec cette mesure, on observe déjà que certains assureurs se retirent du marché des crédits inférieurs à 200 000€, tandis que d’autres augmentent leurs prix. Ces effets, combinés à la hausse des taux immobiliers, crée une nouvelle difficulté pour les emprunteurs qui voient leur TAEG se rapprocher du taux d’usure. Sachant que les petits et moyens crédits concernent 50% des emprunteurs du marché et la quasi-totalité des primo-accédants, on peut déjà prévoir un ralentissement sensible du nombre de crédits accordés.

Les taux immobiliers en juin 2022

La hausse des taux immobiliers se poursuit et atteint 0,1% au mois de juin. Cette situation pèse à la fois sur les banques dont les marges sont fortement réduites, mais aussi sur de nombreux emprunteurs dont les opportunités de financement se réduisent.

Les difficultés des banques déteignent sur l’accès des emprunteurs au crédit immobilier

Depuis le début de l’année, les taux ont ainsi bondi de… 0,6% !

| Taux en juin 2022 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,70% | 1,42% | 1,29% |

| sur 20 ans | 1,79% | 1,53% | 1,42% |

| sur 25 ans | 1,98% | 1,60% | 1,54% |

Estimations par tranche de revenus

Certaines banques limitent la hausse des taux pour préserver les profils les plus impactés par les seuils de l’usure, mais l’exercice devient très compliqué : deux grands établissements bancaires viennent de décider de ne plus accepter aucun dossier à cause de cet obstacle réglementaire.

Pour un couple gagnant 4 000€ nets mensuels pour une mensualité de 1 150€ :

- En janvier 2022, la capacité d’emprunt était de 250 000€ sur 20 ans à 1%

- En juin 2022, le taux moyen sur 20 ans est de 1,60% et la capacité d’emprunt de 236 000€. Soit un recul de 6%.

Mise en application de la loi Lemoine sur l’assurance emprunteur: quels changements sont à prévoir ?

Poussée par la volonté de faciliter l’accès à l’assurance emprunteur aux personnes malades, la loi Lemoine, votée le 17 février dernier, est entrée en vigueur le 1er juin.

On vous rappelle les mesures adoptées :

- La suppression du questionnaire médical pour les prêts d'un montant assuré inférieur à 200 000 euros par personne et dont l'échéance de remboursement est prévue avant le 60ème anniversaire de l'assuré ;

- Le raccourcissement du délai du droit à l’oubli de 10 à 5 ans pour les emprunteurs ayant eu un cancer ou l’hépatite C ;

- La résiliation de l’assurance possible à tout moment pour les nouveaux contrats pour l’instant.

Pour aller plus loin : Retrouvez plus d'informations sur la Loi Lemoine

Pour aller plus loin : Retrouvez plus d'informations sur la Loi LemoineL’objectif officiel est de donner plus de droits aux personnes ayant des problèmes de santé. Mais même si ces derniers voient l’accès à la propriété se simplifier, les assureurs éprouvent encore des difficultés à appliquer ces mesures.

Avec cette mesure, on observe déjà que certains assureurs se retirent du marché des crédits inférieurs à 200 000€, tandis que d’autres augmentent leurs prix. Ces effets, combinés à la hausse des taux immobiliers, crée une nouvelle difficulté pour les emprunteurs qui voient leur TAEG se rapprocher du taux d’usure. Sachant que les petits et moyens crédits concernent 50% des emprunteurs du marché et la quasi-totalité des primo-accédants, on peut déjà prévoir un ralentissement sensible du nombre de crédits accordés.

Les taux immobiliers en juillet 2022

Depuis le début de l’année, les taux immobiliers ont connu une rapidité inédite : +0,6% depuis janvier 2022. Une situation qui n’est pas sans conséquence pour les emprunteurs.

Il faut remonter à fin 1999-début 2000 pour observer une augmentation aussi importante des taux en l’espace de quelques mois, à une époque où les taux se situaient à 5-6% : la poussée que connaît le marché actuellement est donc près de 5 fois plus forte en relatif !

Début juillet, les taux moyens sont estimés à 1,59% sur 15 ans 1,68% et 1,77% sur 25 ans, contre 1,46% sur 15 ans, 1,60% sur 20 ans et 1,72% sur 25 ans en juin dernier.

Un pouvoir d’achat en recul de 12% d’ici la fin d’année

En janvier, un couple disposant d’un revenu de 4 000€ pouvait emprunter 250 000€ sur 20 ans à 1% pour une mensualité de 1 150€.

Au vu de l’inflation qui a atteint les 5,8% en juin, les taux vont continuer d’augmenter. Les taux d’emprunt à 10 ans français (OAT) ont eux déjà augmenté de l’ordre de 2 points, alors même que la hausse des taux par la BCE n’est qu’annoncée, même pas encore effective. On s’attend à une première hausse lors de la réunion de juillet, suivie d’une nouvelle hausse en septembre. Par ailleurs, les pressions inflationnistes vont rester élevées dans un contexte international pesant fortement sur le prix des matières premières.

Si l’on pousse les taux à 2,4% sur notre exemple plus haut, la capacité d’achat n’est plus que de 219 000€. Soit une perte de pouvoir d’achat immobilier de 31 000€. En 1 an, vous aurez donc perdu 12% de capacité d’emprunt.

En parallèle, un jeu de contraintes sans précédent sur le crédit, avec des limites initialement pensées pour protéger les consommateurs mais qui bloquent un nombre croissant de projets immobiliers dans le contexte actuel.

Un phénomène d’éviction inédit

La volonté des pouvoirs publics de protéger le consommateur des risques de crédit, notamment du surendettement ou du défaut de paiement, a entraîné la création de plusieurs mécanismes encadrant les pratiques des banques, notamment le taux d’usure et le taux d’endettement maximal.

Il s’élevait depuis le 1er avril 2022 à 2,40% pour des crédits immobiliers d’une durée de 20 ans.

Ce taux est calculé pour un trimestre donné comme la moyenne des taux effectifs des crédits décaissés au trimestre précédent, augmentée d’un tiers. Ce mode de calcul pose plusieurs problèmes :

Un décalage temporel par rapport à la réalité du marché : en étant calculé sur la base de la moyenne des taux des crédits décaissés au trimestre précédent, correspondants à des crédits accordés par les banques plusieurs mois avant encore, le taux d’usure reflète en réalité l’environnement de marché de près de 6 mois plus tôt. Ce décalage est particulièrement problématique dans un contexte où les taux ont augmenté de + de 50% en moins d’un semestre (+0.6 points depuis janvier sur une base autour de 1% en janvier).

Une plage permise de financement grandement limitée dans un contexte de taux bas : en permettant de prêter jusqu’à un taux d’usure calculé comme la moyenne des taux constatés augmentée d’un tiers, la méthodologie est particulièrement restrictive dans un contexte de taux bas en augmentation rapide, comme c’est le cas actuellement.

Les taux immobiliers en août 2022

Après des taux historiquement bas passés sous la barre symbolique des 1% l’année dernière, les taux des crédits immobiliers connaissent une envolée. Combinés à des conditions d’emprunt strictes, de nombreux candidats à la propriété se trouvent dans l’incertitude. Et pourtant, c’est toujours le moment de concrétiser son projet immobilier.

Une situation à relativiser

Toutefois, comme le souligne Sébastien Anceau, agent immobilier dans l’Essonne, cette hausse est à mettre en perspective. Pour lui, « les taux remontent mais c’est surtout qu’ils n’étaient jamais descendus aussi bas que l’année dernière ». Il ajoute : « Quand nos parents ont investi il y a 30 ans, les taux étaient bien plus hauts ». En effet, si les taux augmentent, ils restent encore inférieurs à l’inflation permettant aux emprunteurs de tout de même bénéficier de conditions d’emprunt favorables.

Acheter, toujours une bonne idée

Même si cette hausse des taux impacte de manière soudaine les emprunteurs, l’investissement immobilier garde son statut de valeur refuge. Et ce, pour quatre raisons principales :

- En période d’inflation, de nombreux placements s’avèrent peu intéressants parce que leur rendement est inférieur à l’inflation. C’est le cas du livret A, du Plan Épargne Logement (PEL) ou de certains contrats d’assurance vie. Investir dans un projet immobilier correspond à un projet de vie aux bénéfices multiples sur le long terme.

- Avec une réforme des retraites toujours en suspens, acheter sa résidence principale dès maintenant permet également de se constituer un capital et de sécuriser son pouvoir d’achat futur.

- En ces temps inflationnistes, les loyers sont à même d’augmenter contrairement aux mensualités de remboursement d’un prêt à taux fixe. Emprunter dès maintenant permet donc de se protéger contre d’éventuelles variations des prix des loyers qui augmentent mécaniquement année après année.

- Investir dès aujourd’hui peut également permettre d’augmenter son pouvoir d’achat à terme. En effet, les salaires progressent au gré de l’inflation, contrairement aux mensualités d’un prêt à taux fixe qui restent identiques au fil des ans.

La nécessité de bien s’entourer

Mais dans un contexte flou, il est plus que jamais nécessaire de s’entourer de professionnels ayant une bonne connaissance du marché. Cela permet d’avoir une vision d’ensemble, d’accéder au meilleur financement pour son projet, de ne pas perdre de temps alors que les taux augmentent un peu plus chaque trimestre.

Un courtier qualifié comme le sont nos experts permet également de comprendre les causes d’un refus de prêt et les solutions envisageables pour optimiser son dossier. Solder ses crédits à la consommation, se constituer une épargne résiduelle ou mobiliser un apport un peu plus conséquent sont autant de pistes qui peuvent faire la différence auprès des banques pour peu que l’on sache les explorer. Comme le souligne Sébastien Anceau, « les clients ont plus que jamais besoin de conseil et d’accompagnement. C’est ensuite à chaque expert de faire la différence grâce à son professionnalisme, sa connaissance de son marché et la qualité de son réseau ».

Les taux immobiliers en novembre 2022

Les taux immobiliers demeurent encore orientés à la hausse pour le mois de novembre 2022. Si les experts observent des disparités importantes entre les différentes banques, la plupart des établissements bancaires poursuivent une politique d’augmentation des taux immobiliers de 0,1 point en moyenne pour le mois de novembre.

L’augmentation globale des taux immobiliers est due à l’augmentation des Obligations assimilables au Trésor (OAT) sur le mois de novembre. Il s’agit de l’indice de référence du marché du crédit immobilier. En effet, le taux d’intérêt des Obligations assimilables au Trésor va permettre aux établissements prêteurs de fixer leurs propres taux immobiliers pour les prêts immobiliers à taux fixe qu’ils proposent à leurs clients.

Au mois de novembre, le taux d’intérêt des Obligations assimilables au Trésor ont augmenté pour atteindre le niveau record de 2,77 %. À titre de comparaison, ce taux d’intérêt est le plus élevé depuis 10 ans. En effet, il était monté jusqu’à 2,72 % en juin 2012.

En moyenne, les taux d’intérêt des crédits immobiliers atteignent 2,03 % en novembre, peu importe la durée du prêt immobilier. Les experts observent une hausse des taux d’intérêt de 0,1 point en moyenne, mais certaines banques ont pratiqué des augmentations jusqu’à 0,4 point.

Toutes les durées de prêt immobilier sont impactées par la hausse des Obligations assimilables au Trésor, l’indice de référence du marché du crédit immobilier. Peu importe le profil de l’emprunteur, il devient impossible d’emprunter à moins de 1 % comme l’année passée.

| Durée | Meilleurs taux | Taux ordinaires | Tendance |

|---|---|---|---|

| 10 ans | 2,66 % | 3,10 % | |

| 15 ans | 2,75 % | 3,18 % | |

| 20 ans | 2,81 % | 3,26 % | |

| 25 ans | 2,87 % | 3,33 % |

Les taux immobiliers en décembre 2022

Au mois de décembre, les banques se retrouvent encore face à des difficultés liées au taux d’usure qui ne s’adapte pas assez rapidement aux réalités du marché. La plupart des établissements bancaires se heurtent à ce taux d’usure qui met leur rentabilité sous pression. Néanmoins, le taux d’usure affecte également les emprunteurs qui peuvent se retrouver avec des dossiers usuraires, c’est-à-dire des profils dont le taux annuel effectif global (TAEG) est supérieur au taux de l'usure. En cette fin d’année, les banques et les emprunteurs se retrouvent dans la même situation de blocage qu’à l’été, dans l’attente d’une nouvelle révision du taux d’usure au mois de janvier.

À l’instar des derniers mois, les taux immobiliers moyens demeurent encore orientés à la hausse pour le mois de décembre 2022.

- 2,39 % sur 25 ans ;

- 2,25 % sur 20 ans ;

- 2,15 % sur 15 ans.

Si les profils les plus aisés (salaire annuel supérieur à 80 000 euros) peuvent obtenir des taux immobiliers plus avantageux (2,09 % sur 20 ans), la tendance demeure tout de même à la hausse.

| Profil < 40K | Profil 40-80K | Profil > 80K | |

|---|---|---|---|

| 15 ans | 2,36 | 2,20 | 1,95 |

| 20 ans | 2,45 | 2,30 | 2,09 |

| 25 ans | 2,61 | 2,46 | 2,22 |

Comment expliquer cette hausse des taux immobiliers ?

Cette hausse globale des taux immobiliers moyens s’explique par :

- le taux de refinancement des banques à la Banque Centrale Européenne (BCE) qui s’élève à 2 % ;

- les Obligations assimilables au Trésor (OAT) sur 10 ans qui avoisinent les 2,5 %.

Si la hausse des taux immobiliers de novembre s’expliquait par le niveau record du taux d’intérêt des Obligations assimilables au Trésor, aujourd’hui, les banques se retrouvent également confrontées à un coût de financement supérieur à 2 %.

Le coût de financement des établissements bancaires réduit leur marge éventuelle. Par conséquent, la plupart des banques choisissent de répercuter une partie de la hausse sur les taux immobiliers appliqués à leurs emprunteurs.

Une hausse contenue par le taux d’usure qui bloque le marché

Si le taux d’usure a été mis en place pour protéger les emprunteurs et éviter une hausse trop importante des taux immobiliers de la part des banques, aujourd’hui, sa méthode de calcul mène à des situations de blocage comme celle du mois d’août.

Si la hausse des taux immobiliers pratiqués par les banques se heurte au taux d’usure qui s’élève à 3,05 % pour les crédits d’une durée supérieure à 20 ans, cela oblige certains établissements bancaires à bloquer la production de crédits afin d’éviter de rogner sur leurs marges. Ces banques décident de bloquer l’accession à la propriété des emprunteurs jusqu’à la révision du taux d’usure qui doit intervenir au début du mois de janvier.

À l’inverse, les autres banques qui continuent d’accorder des crédits immobiliers malgré une marge plus faible, se retrouvent confrontées à des profils non finançables à cause du taux d’usure. Par conséquent, elles se retrouvent dans l’incapacité de financer ces projets immobiliers.

Les profils qui se retrouvent au-dessus de l’usure présentent souvent les mêmes caractéristiques : ménages les plus modestes ou les profils jugés « risqués » dont le taux de l’assurance emprunteur les fait dépasser le taux d’usure en vigueur.

Dans ce contexte, certains profils d’emprunteurs se retrouvent face à une situation complexe : soit les banques mettent en suspens la production de crédit immobilier, soit ils se retrouvent non finançables à cause du taux d’usure.